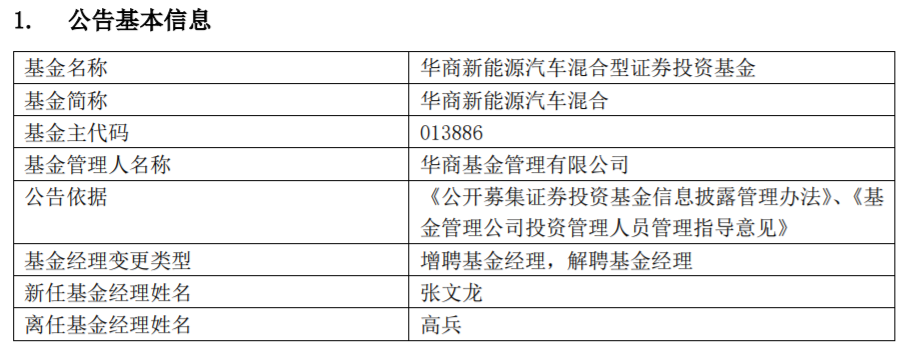

今年第二只二永债不赎回案例出现。

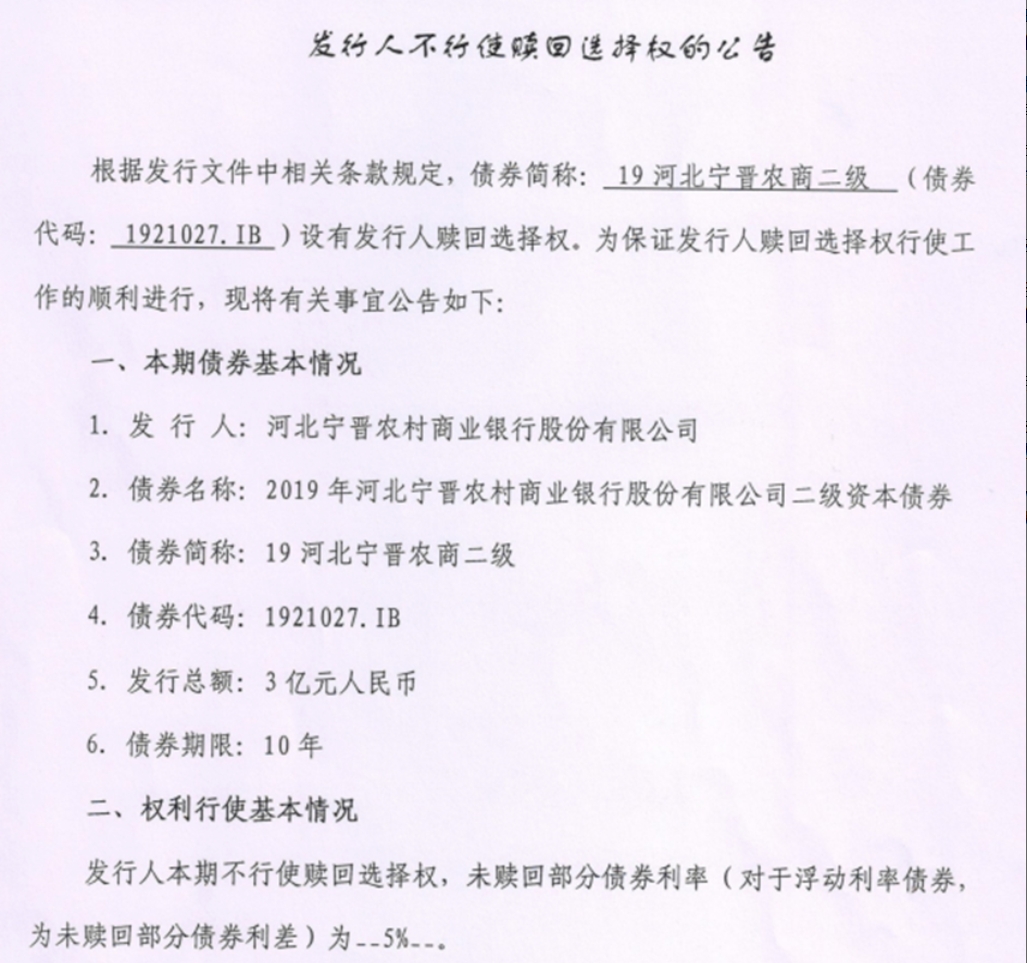

昨日,河北宁晋农村商业银行股份有限公司(简称宁晋农商行)发布公告称,对于“19河北宁晋农商二级”,公司决定本期不行使赎回选择权,债券未赎回部分利率维持5%不变。该债券发行总额为3亿元人民币,期限10年。

据企业预警通数据显示,宁晋农商行是今年第二只不赎回二级资本债的银行。继新郑农商行于今年2月4日公告不赎回后,今年唯二的不赎回案例均来自于农商行。

不过相较去年表现,在今年资本新规出台后,不赎回案例现象反而较去年有所减少。数据显示,去年全年共计14只中小银行二级资本债不赎回现象,若仅对比去年同期1-7月,也高达7只。

市场人士指出,中小银行不赎回案例减少,与今年上半年商业银行“二永债”密集发行补充资本金不无关系。

据Wind数据统计,截至7月底,一级市场商业银行发行二永债规模突破万亿,达到10167.5亿元,共发行二永债70只,较去年同期4363亿元49只二永债发行增幅明显。

兴业证券固定收益研究团队认为,今年下半年银行二永债的总供给可能会进一步走高。一方面是由于各类商业银行资本监管指标有所改善,但仍面临一定的补充资本压力,同时从银行二永债的获批情况来看,目前仍有一定的二永债批复额度待发行。此外今年下半年银行二永债到期规模较大,三季度为到期高峰,商业银行可能新发二永债以接续。

不过中小银行二永债发行规模仍相对偏低。据Wind数据显示,仅以农商行统计,今年以来包括浙江温州龙湾农村商业银行股份有限公司、江苏江南农村商业银行股份有限公司等16家农商行仅新增发行264.5亿元二永债,若剔除广州农村商业银行股份有限公司发行的唯一一只120亿元农商行永续债来看,1-7月农商行二级资本债新增发行规模仅144.5亿元。

市场人士指出,受信用评级相对偏低影响,中小银行二永债市场认可度并不高。今年新增发行的16家农商行中,仅4家主体评级为AAA,部分评级甚至低于AA,此外债券评级均较主体评级下行一档,因而发行人往往采用高溢价的方式换取市场认购,但在当前低息差环境下,可能会进一步制约中小银行的盈利能力。

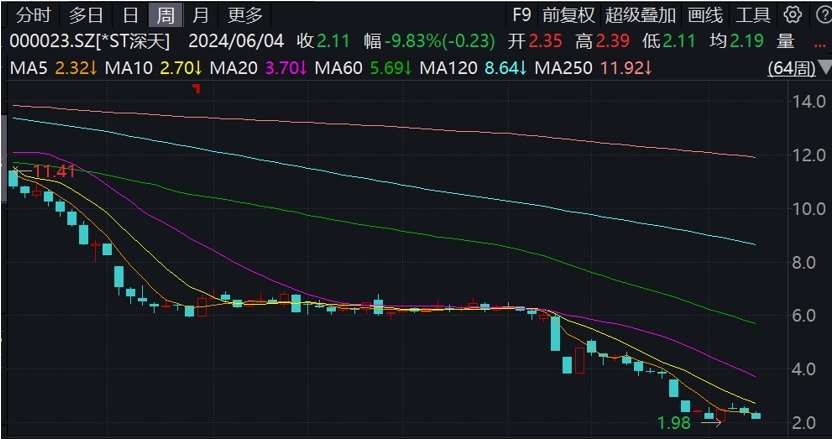

据此次不赎回主体宁晋农商行半年报数据显示,截至6月末,该行总资产289.74亿,营业收入4.18亿,增长14.21%,净利润1.65亿,增长7.84%。不过净息差仅有2.03%,资本充足率12.27%,其中核心一级充足率仅9.42%。