8月29日,晋商银行发布了2024年中期业绩公告,交上了一份营收净利“双降”的中期答卷。

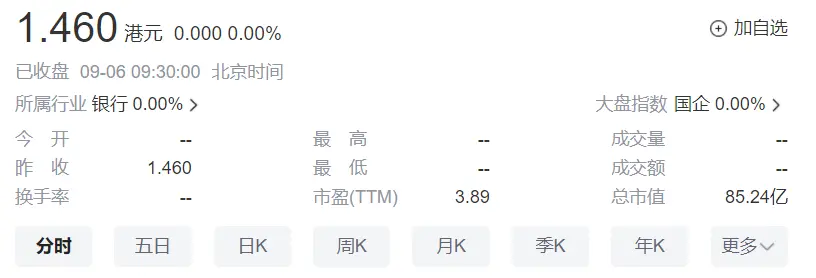

作为山西省内的首家省级城商行,晋商银行前身是成立于1998年的太原市商业银行,2019年7月在港交所上市,当日收盘报3.82港元/股。

五年过去,该行股价如今仅1.46港元/股(截至9月6日9:30),较上市之初下跌超过六成,这一变化与近年来银行的业绩表现不无相关。

中收下滑20% 交易收益净额同比下跌157%

晋商银行2024年中期业绩公告显示,报告期内,该行实现营业收入27.87亿元,同比减少1.7%;实现净利润10.29亿元,同比下降0.3%。

对于营业收入相较去年同期28.35亿元有所下降,晋商银行在财报中解释称系由于市场利率下行,资产收益率下降,净息差有所下降。

具体来看,今年上半年,晋商银行净息差较去年同期下降了0.05个百分点至1.29%。对此,晋商银行表示主要是由于生息资产的收益率由3.79%下降至3.49%,部分被付息负债的付息率由2.46%下降至2.35%所抵消。

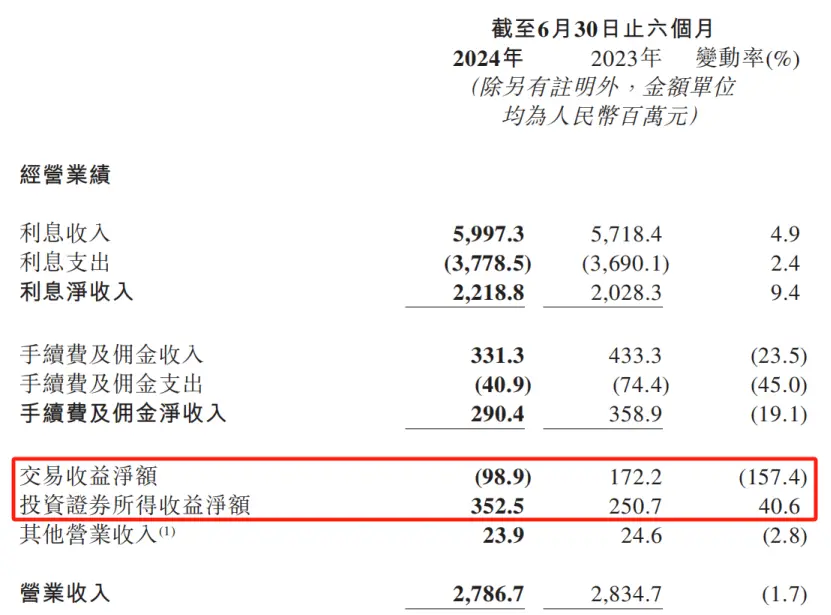

而另一个导致营收下降的原因就是该行主动优化资产负债结构,适度减少了交易性金融投资规模,主要体现在交易收益净额和投资证券所得收益净额合计数额的“跳水”。

数据显示,今年上半年,晋商银行的交易收益净额为-0.99亿元,相较去年同期的1.72亿元,下滑了157%;投资证券所得收益净额3.53亿元,同比增长40.6%,而这两项指标之和(2.54亿元)却比去年同期(4.23亿元)下滑了66.54%。

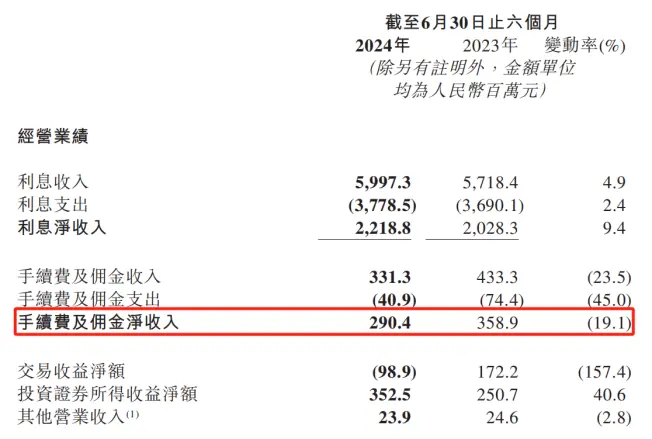

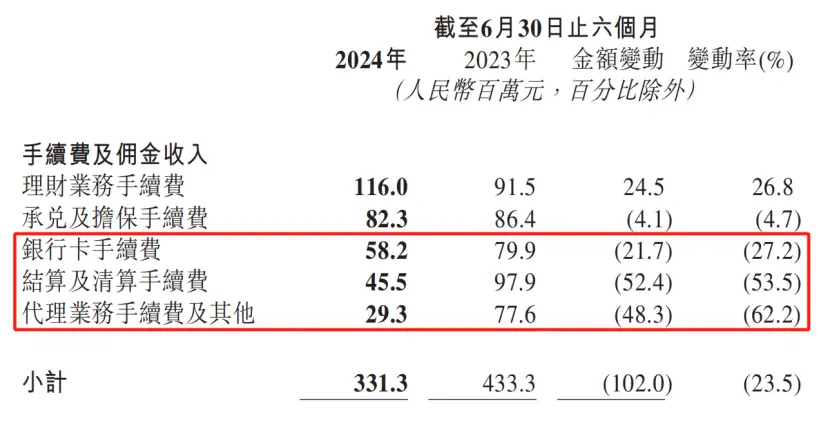

此外,拆分上半年的营收数据可以发现,该行中收下滑或也是导致营收下滑的原因。数据显示,今年上半年,晋商银行的手续费及佣金净收入为2.9亿元,同比下降19.1%。

对此晋商银行解释称,主要是由于银行卡业务结算量减少及代理业务量下降导致的手续费及佣金收入减少。具体来看,今年上半年,晋商银行的银行卡手续费收入为0.58亿元,同比下降27.2%,代理业务手续费及其他收入实现0.29亿元,同比下降62.2%。

营收不稳定 上市以来净利润首次下降

值得关注的是,尽管晋商银行对营收净利的“双降”做出了解释,但对比同期资产规模相当的常熟银行,差距颇为明显。

根据常熟银行2024年中期业绩报告,今年上半年,常熟银行实现营业收入55.06亿元,比晋商银行的营收多出一倍,归属净利润达到17.34亿元,同样高于晋商银行净利润;同比增速方面,报告期内,常熟银行的营收同比增长12.03%,净利润同比增长19.58%,远超当期晋商银行的业绩增长速度。

事实上,这并非晋商银行首次面临业绩承压的问题。纵览该行上市以来的中期业绩报告可以发现,自2020年至今,该行营业收入虽然整体呈现增长态势,每年的同比变化幅度波动较大。

具体来看,2020年上半年,晋商银行的营业收入同比增长5.2%,2021年则变为下滑1.5%,变化幅度近7个百分点;更为明显的是2022年和2023年两年,晋商银行的营业收入同比增长分别为0.3%和10.3%,变化幅度高达10个百分点。

而在净利润方面,今年上半年也是该行首次出现净利润下滑的情况。根据2020年以来晋商银行的中期业绩报告,该行分别实现净利润7.75亿元、8.82亿元、9.70亿元、10.33亿元以及10.29亿元,同比为4.4%、13.8%、10%、6.5%、-0.3%。

由此可以看出,该行净利润的同比增速自2021年6月30日达到峰值(13.8%)后便开始逐渐放缓——从2022年上半年的10%、2023年上半年的6.5%,下跌至今年上半年的-0.3%。

资产质量承压 不良贷款、不良率“双升”

资产质量方面,根据晋商银行2024年中期业绩报告显示,今年上半年,晋商银行的不良贷款37.47亿元,相较去年同期增长12.15%,不良贷款率为1.85%,同比增长0.13个百分点。

对于不良贷款和不良贷款率的双升,晋商银行表示主要是因为集团部分煤炭开采企业客户和焦化企业客户,受上半年煤焦市场持续走弱,以及企业内部管理影响,经营困难,贷款出现违约。

值得关注的是,该行公司不良贷款的“双升”。根据该行年中报显示,今年上半年,晋商银行的公司不良贷款率为2.38%,同比增长0.12个百分点;不良贷款余额为31.08亿元,同比增长17.59%。

对此,晋商银行在业绩中期报中解释称,系由于部分煤炭开采企业客户和焦化企业客户受上半年煤交市场持续走弱及企业内部管理影响,经营困难,贷款出现违约。

事实上,近年来,晋商银行的不良贷款率始终居高不下。根据2020年以来的中期业绩报告,晋商银行的不良贷款率分别为1.93%、1.83%、1.82%、1.72%、1.85%,除了2020年上半年,均高于同期商业银行的平均水平(1.94%、1.76%、1.67%、1.62%、1.56%)。

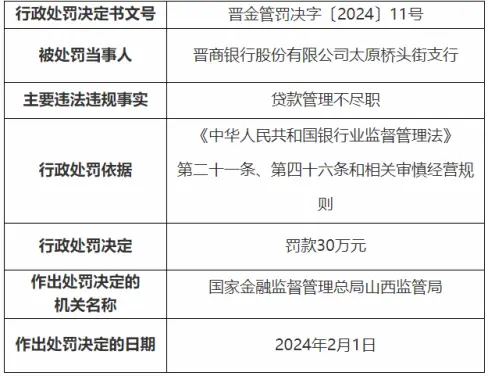

此外,晋商银行的合规内控同样面临挑战。近年来,晋商银行及其分支机构频繁因贷款管理等事由接到监管罚单。

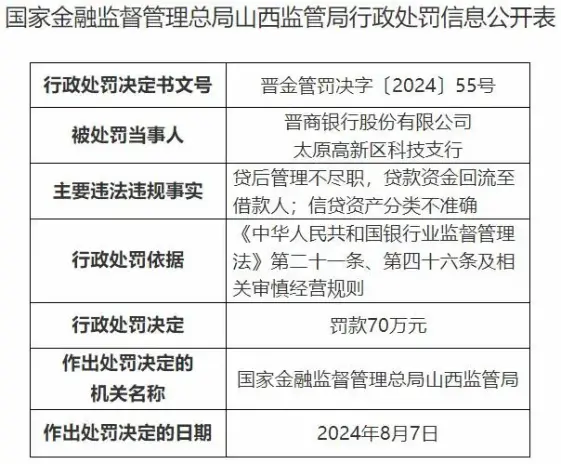

最近的一次是在8月14日,国家金融监督管理总局山西监管局对晋商银行太原高新区科技支行连开四张罚单,处罚原因为该支行违法审慎经营原则,存在贷后管理不尽职、信贷资产分类不准确等违法违规行为。

处罚结果显示,国家金融监督管理总局山西监管局决定,对晋商银行太原高新区科技支行罚款70万元,对该支行的时任副行长(主持工作)曹修鹏,客户经理高平、郭子弘予以警告。

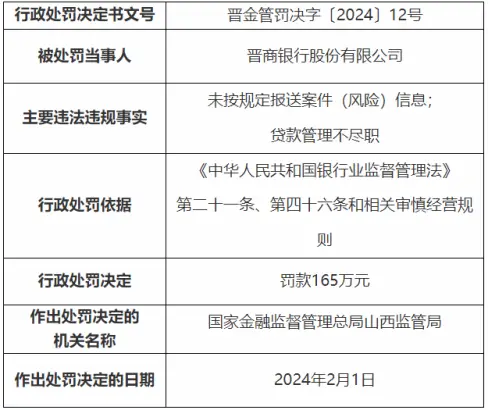

根据北青金融不完全统计,今年以来,晋商银行及其分支机构累计被罚没近300万。

其中,罚没最大的一张罚单是在2月6日,国家金融监管总局山西监管局一连披露9张行政处罚信息表,晋商银行股份有限公司及其支行因贷款管理不尽职等,累计被罚195万元,7名责任人同时被处分。